NH투자증권 회사채

-

HDC 불똥 우려에도…한화건설, 회사채 모집 성공

한화건설이 1000억원어치 회사채를 완판했다. HDC현대산업개발의 광주 공사현장 붕괴사고 여파와 금리 인상으로 인한 투자 수요 감소 등의 우려에도 무난히 성공했다.11일 투자은행(IB)업계에 따르면 한화건설이 1000억원 규모 회사채 발행을 앞두고 전날 실시한 수요예측에서 1300억원의 주문이 몰렸다. 400억원 규모인 2년 만기물에 660억원, 600억원...

2022.02.11 17:06

-

공격적 자금조달 나선 신용 A급 기업들…시장 동향 촉각

LG디스플레이와 SK실트론 등 국내 기업들이 설 이후 곧바로 회사채 발행에 나선다. 연기금 공제회 등 기관투자가들의 투자활동이 위축된 가운데 신용등급이 우량등급에 못미치는 기업들이 앞다퉈 뭉칫돈 조달에 나서고 있다.투자은행(IB)업계에 따르면 한화에너지와 미래에셋자산운...

2022.02.07 05:50

-

"분식회계 대우조선·안진, 국민연금에 515억 물어줘라"

국민연금공단이 대우조선해양 회사채에 투자했다가 분식회계로 손해를 봤다며 낸 손해배상 청구소송에서 승소했다. 지난해 주식투자 손해배상 소송에 이어 회사채 투자 관련 소송에서도 기관투자가들의 승소가 이어지고 있다.2일 법조계에 따르면 서울중앙지방법원 제21민사부(부장판사 강민성)는 국민연금이 대우조선해양과 딜로이트안진회계법인을 상대로 제기한 소송에서 &ldqu...

2022.02.02 17:04

-

NH투자증권, 헝다 파산위기 뚫고 달러화 조달 나선다 [마켓인사이트]

≪이 기사는 09월23일(17:09) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫NH투자증권이 달러화 회사채 발행에 나선다. 국내 증권사 가운데 미래에셋증권과 한국투자증권에 이어 세 번째로 달러화 채권을 발행한다.23일 투자은행(IB) 업...

2021.09.24 09:14

![NH투자증권, 헝다 파산위기 뚫고 달러화 조달 나선다 [마켓인사이트]](https://img.hankyung.com/photo/202109/AA.26984366.3.jpg)

-

NH투자증권, 올해 회사채 주관 KB증권 턱밑 추격 [마켓인사이트]

NH투자증권이 2분기 들어 가장 많은 회사채 발행을 주관하며 독주하고 있다. 올해 누적 기준으로도 이 부문 8년 연속 1위를 지킨 KB증권에 근소한 차이로 접근했다. 27일 한국경제신문 자본시장 전문매체 마켓인사이트 집계에 따르면 NH투자증권은 올들어 11조556억원의 회사채 발행을 주관(대표주관 기준)하며 11...

2021.06.01 09:32

-

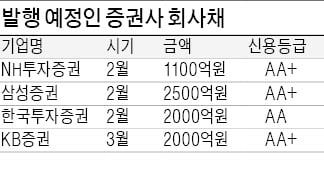

호황 누린 증권사…'대규모 실탄' 장전

국내 증권사들이 줄줄이 대규모 자금 조달에 나선다. 사업 영역 확대에 필요한 실탄을 마련하는 데 적극적으로 뛰어들고 있다는 평가다. 최근 증시 호황에 힘입어 두둑한 수익을 내고 있음을 고려하면 손쉽게 유동성을 확보할 전망이다. 8일 투자은행(IB)업계에 따르면 NH투자...

2021.02.08 17:15

-

종합대상 NH투자證, 2년 연속 왕좌…주식·채권·IPO 성과 돋보여

NH투자증권이 제11회 한국IB대상에서 종합대상을 받았다. 두산중공업과 현대일렉트릭 유상증자, 한화시스템 기업공개(IPO), 한온시스템 회사채 발행 등 투자은행(IB) 업무의 다양한 분야에 걸쳐 대형 거래를 대표주관하면서 2년 연속 업계 최강자 자리에 올랐다. 대형 거...

2020.04.21 17:45

-

"성장하는 국내 회사채 시장…발행량 늘자 유통시장 활발"

국내 회사채 발행량이 지난해에 이어 올해도 증가세를 보이고 있다. 금리가 낮아지면서 기업들의 이자비용이 줄어든 상황에서 회사채에 대한 투자 수요가 견고하기 때문이다. 다만 대기업의 직접 자금조달 비중은 높아졌으나 중소기업은 여전히 은행 대출에 의존하고 있다는 점에서 한계는 명확하다. 8일 한광열 NH투자증권 연구원은 "국내 크레딧은 발행시장 위주로 유통시장...

2019.08.08 07:41

-

GS건설 회사채 '헐값 수수료'…증권사 간 '덤핑 전쟁' 터지나

6년 만에 회사채 공모시장에 복귀한 GS건설의 발행 수수료율이 0.07%라는 이례적으로 낮은 수준으로 책정됐다. 회사채 발행시장 1위인 NH투자증권이 단독 주관을 맡으며 이 같은 ‘헐값 수수료’를 받아들였기 때문이다. 초호황인 회사채 시장이 단숨에 증권사 간 수수료 덤핑 전쟁터로 전락할 것이란 우려가 나오고 있다. 5일 투자은행(IB)...

2019.07.05 17:39

-

한온시스템, 최대 6000억 회사채 발행

▶ 마켓인사이트 6월 7일 오후 1시53분 한온시스템이 최대 6000억원 규모의 회사채 발행에 나선다. 7개월 만에 대규모 자금 조달을 위해 팔을 걷었다. 9일 투자은행(IB)업계에 따르면 한온시스템은 운영자금 조달을 위해 이달 말 4000억원 규모의 회사채를 발행할 계획이다. 기관투자가를 상대로 한 수요예측(사전 청약) 결과가 좋으면 발행금액을 6000억...

2019.06.09 17:11

-

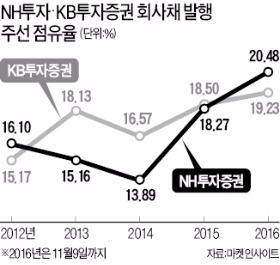

NH투자증권, 회사채 발행 주선 1위 탈환

NH투자증권이 연간 40조원 규모인 국내 회사채 발행시장에서 20%가 넘는 주선 점유율을 차지하며 선두를 달리고 있다. 9일 한국경제신문 자본시장 전문매체인 마켓인사이트 집계 결과 NH투자증권은 올 들어 이날까지 총 51건, 6조295억원어치 회사채 발행을 주선해 점유...

2016.11.09 18:29

AD